北海道PVGSは「地域活性化のプロデュース」を行う会社です

株式会社

北海道 PVGS

アーカイブ

archive

借金(負債)が、自己資本(純資産)に、変わること「も」あるのが、CBね。

S城さんはじめ

メッセージをいただいた皆さま

おっしゃるとおり!

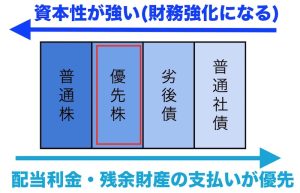

優先株式は株式の一種で

自己資本(純資産)ですから

返さなくてもよいお金です!

が、きのう書いたように↓

https://bit.ly/3ttgXYr

メザニンファイナンスで

「返済しなくてもよい場合」

は、他にもあるので

今日は代表的なものを1つ

ご紹介しますね。

それは

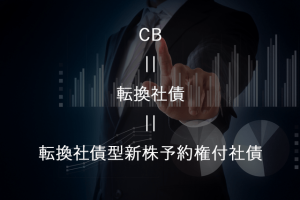

「転換社債型新株予約権付社債」

なんとも長ったらしい名前なので(爆)

ぞくに

「CB(Convertible Bond)の略」

なんて言われたりします。

(ので、以下、CBと記載します)

CBとは?について

ざっくり説明すると

社債とあるとおり

発行(調達)した時点では借金。

なので、金利も発生します。

が、CBを発行するときに

CBを発行した会社の株式を

1株●円で

手に入れることができるよ。

(これを転換価格といいます)

ということを決めておきます。

CBを引き受けた方

(お金の出し手)は

CBを満期まで持って

元本を償還(返済)してもらうか

満期までの定められた期間内に

CBを株式に転換するか

どちらかを選ぶことができる。

そうです。

お金の出し手が

CBを株式に転換してくれたら

借金(負債)ではなくなり

会社の自己資本(純資産)に

変わるというわけですね。

なので

返済しなくてもよいことになる。

ただ、

ここまで読んでいただければ

お分かりになると思いますが

「返さなくてもよい」

を、決めるのは

あくまでお金の出し手であり

会社が決められるものではない。

えー。なんだか

会社からすれば

風まかせな感じがするなあ。

なんて思われる方も

いるかもしれませんが

お金の出し手が

CBを株式に転換しようという

気持ちになるための努力は

会社しかできないんですよ。

さて、なんでしょう?

むずかしく考えずともOK!

シンプルに考えてみてね(^.^)

____________________

↓ビジネスに役立つ気づきを毎日配信!

メルマガ「ご縁ゴト」お申し込みは下記より↓

https://bit.ly/3o1Odl1

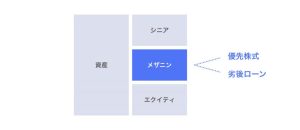

ちょうど真ん中あたりに位置するので「メザニン」と、いわれています。

「メザニンファイナンス」

って、なに?

週末、聞かれたので

簡単に説明しますね。

「メザニン」は英語で

中二階という意味ですが

資金調達においては

銀行借り入れなどの

デットファイナンスと

(B/Sの負債の部に計上)

新株発行による

エクイティファイナンスの

(B/Sの純資産の部に計上)

中間に位置するような

手法のことを

メザニンファイナンスと言います。

具体的な手法をあげると

劣後ローンとか

新株予約権付社債など。

優先株式なんかも

メザニンの一種と

みなされています。

今日は上記の

個別説明は割愛するが

メザニンのポイントを

列挙しておくと

1)通常の銀行借り入れより

返済の優先順位が低い。

2)通常の銀行借り入れより

金利が高い場合が多い。

3)返済しなくてもよい場合がある。

ん?返済しなくても

いいなんてことがあるの?

おそらく多くの方は

上記を読むと3)に

目が向くんじゃないかしら♪

ご質問くださった

S城さんへは

宿題としましたが(*^^*)

よければ皆さんも

考えてみてねー(^.^)

____________________

↓ビジネスに役立つ気づきを毎日配信!

メルマガ「ご縁ゴト」お申し込みは下記より↓

https://bit.ly/3o1Odl1

確実に良くなるために、つぶしていくべき25個のToDoリスト。

「システムにも寿命があり

環境が変われば

システムもそれに対応して

変更する必要があります。」

なに?古くなった

会計システムでも入れ替える話?

じゃなくてw

日本の経済

いやそれにとどまらず

日本の社会システムを

再構築する必要がある!

という問題提起からはじまり

それら問題について

具体的な解決策を提示した

「2050 日本再生への25のTODOリスト」↓

|

![]()

の冒頭にある文書です。

著者は小黒一正(おぐろ・かずまさ)さん。

元大蔵省(現:財務省)の官僚で

現在は法政大学経済学部教授ほか

複数の公職を歴任する経済学者。

1974年生まれと

私とほぼ同世代で

ぞくに言われる

「失われた30年」の只中を

共に歩んできたという

親近感もあったもんで

手に取って読んでみた。

書いてあることを総括すると

人口減少・少子高齢化

低成長・貧困化など

誰もが頭ではわかっており

国もさまざまな

対策を打ち出してはいるが

そう簡単に解決しない

というか、解決の方向に

向かっているとは思えない諸問題。

これらに正面から向き合い

安易な楽観論に流されず

厳しい現実を直視したうえで

タイトルにあるとおり

著者が考えるこれらを解決するための

25の処方せんを明確に示している。

「2050 日本再生への25のTODOリスト」↓

|

![]()

既得権者や

特定の世代には受け入れがたい

厳しいことも書いてあるので

反発を覚える方もいるでしょう。

が、

「重要だけど緊急ではない」

ことを先送りし続けると

個別の会社や地域も

結局あとで後悔するような

ツケを払う羽目になることは

皆さんも心のどこかで

なんとなく感じているのでは

ないでしょうかね?

著作の第4章のタイトルは

「日本はまだまだ成長できる」。

その中に書いてあった

情報銀行ってのが非常に

印象深かったですが(^.^)

その前にまず

序章:日本病の正体

第1章:日本を変える3つの哲学

第2章:デジタル政府で何ができるのか

第3章:本当に必要な社会保障改革

を、読んでくださいねm(__)m

「2050 日本再生への25のTODOリスト」↓

|

![]()

あらゆる世代におススメの本。

ぜひ、読んでみてください。

____________________

↓ビジネスに役立つ気づきを毎日配信!

メルマガ「ご縁ゴト」お申し込みは下記より↓

https://bit.ly/3o1Odl1

「やらないこと」を決めると、おのずと見えてくるのが「やるべきこと」。

ひさびさにリアル参加した

ベンチャー支援団体さんの会合で

計7社の

スタートアップ&ベンチャーの

プレゼンを拝聴しました。

うち1社は過去にも

プレゼンを聞いたことがあり

おのずと前回との

比較をしながら聞いたが

お世辞抜きで

プレゼンの質も

ビジネスの中身も

グレードアップしていた(^.^)

ベタですが上達の王道は

場数をふむことですねえ。

もちろん

ただ数をこなせばいいのではなく

メンターからのフィードバックを

しっかり受け止めて都度反映し

改善を繰り返したからこそ。

そして今回

一番感心したのが

「やらないこと」を明確にした結果

おのずと

「やるべきこと」が明確になり

経営資源を集中した結果

ビジネスの中身が

飛躍的に改善していたこと。

あ、でもね

念のために申し添えておくと

「やりたいこと」はブレてない。

「やりたいこと」を実現するために

「やらないこと」を決め

「やるべきこと」に集中ですから(^.^)

そしてこれは

なにもスタートアップ&ベンチャーに

かぎった話ではなく

我々一人ひとりにも

言えることなんじゃないかなあ。

てなことを

あらためて気づかされたのでしたm(__)m

____________________

↓ビジネスに役立つ気づきを毎日配信!

メルマガ「ご縁ゴト」お申し込みは下記より↓

https://bit.ly/3o1Odl1

ベンチャー企業にとって、調達の選択肢が増えつつありますよ。たとえばコレとか。

おとといの日経新聞に

掲載されたこともあり↓

https://s.nikkei.com/3M6f7mN

私にも相談や

問い合わせが増えつつある

ベンチャーデットファンド。

ん?それなあに?

という方も多いでしょうから

簡単に説明すると

担保にとぼしく

銀行借り入れがむずかしい

スタートアップ企業や

ベンチャー企業に対し

融資や社債などの

負債性の資金を提供する

ファンドのことを指します。

有名どころでは

マネーフォワードの子会社や

私の古巣の

大和証券グループなどが

ベンチャーデットファンドの

新設や組成準備をしています。

ふーん。そうなんだあ。

でもさあ

ようは借金てことだよね。

てことは当然

返さなきゃいけないんだし

金利も発生するんでしょ?

それよりも

ベンチャーキャピタルとかに

株式で出資(投資)

してもらう方が良くね?

そりゃまあ

そうかもしれませんがw

必要な資金を全部

株式での出資で

まかなえるとは限らないし

ベンチャーキャピタルなどの

外部の株主に株を渡せば渡すほど

創業者(起業家)の

持株比率は下がっていくわけで。。。

私はお金も

バランスが重要だと思うので

株式一辺倒ではなく

今回取り上げたような

ベンチャーデットファンドも

選択肢として

知っておいたほうが良いと思う。

そして

スタートアップ企業や

ベンチャー企業の皆さんには

是非、お金のバランスを

考える力を身につけてほしい。

あ、このあたりの

コーチングなどは

日常茶飯事ですので(^.^)

ご相談はお気軽にどうぞ↓

https://bit.ly/3kG6ylL

____________________

↓ビジネスに役立つ気づきを毎日配信!

メルマガ「ご縁ゴト」お申し込みは下記より↓

https://bit.ly/3o1Odl1

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | 31 | ||||